Blíží se Vánoce a s nimi i obdarovávání nejen našich blízkých, ale i obchodních partnerů, zákazníků nebo zaměstnanců, kterým chceme malou pozorností obvykle poděkovat za spolupráci v uplynulém roce. I tyto drobné dárky se však řídí zákonnými pravidly, která shrneme v tomto článku. Dozvíte se, jak posoudit jejich daňovou (ne)uznatelnost i nárok na odpočet DPH.

Dary a nárok na odpočet DPH

Plátce DPH bude jistě zajímat, zda mají u nákupu dárků pro obchodní partnery či zaměstnance nárok na odpočet DPH. Zákon o DPH podle § 72 odst. 4) nedovoluje nárok na odpočet DPH u nákladů na reprezentaci – až na výjimku podle § 13 odst. 7 písm. c), kde zákon tento nárok povoluje za předpokladu, že:

- dary souvisí s ekonomickou činností podniku nebo jde o bezúplatné obchodní vzorky;

- jejich cena nepřesahuje 500 Kč bez DPH.

Dary splňující tyto dvě podmínky pro odpočet DPH nemusí být označeny obchodním jménem nebo ochrannou známkou poskytovatele a mohou být předmětem spotřební daně – narozdíl od pravidel pro daňovou uznatelnost nákladů, na kterou se podíváme nyní.

Daňová uznatelnost nákladů na reklamní předměty

Dary pro klienty, obchodní partnery a další (kromě zaměstnanců)

Zákon č. 586/1992 Sb., o daních z příjmů, se o darech zmiňuje v § 25 odst. 1 písm. t), podle kterého jsou výdaje na reprezentaci (pohoštění, občerstvení, dary) považovány za nedaňový náklad.

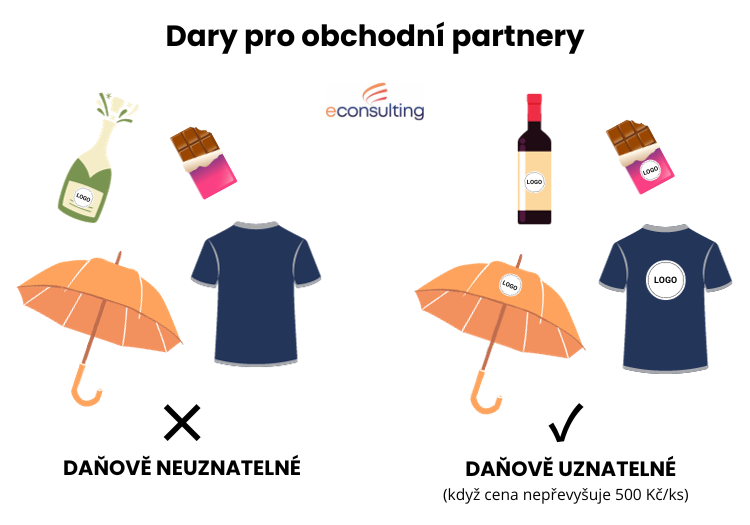

Výjimku tvoří reklamní nebo propagační předměty, které:

- svou hodnotou nepřesahují částku 500 Kč bez DPH (u neplátců včetně DPH), a to po započtení vedlejších pořizovacích nákladů (např. na potisk, obal, přepravu, …);

- nejsou předmětem spotřební daně;

- jsou opatřeny jménem nebo ochrannou známkou poskytovatele předmětu nebo názvem propagovaného zboží nebo služby, např. logem firmy. Takové označení se může objevit přímo na produktu, etiketě či obalu (dárková taška nebo krabička). Nechat potisknout, vyšít či polepit nálepkou – vše je v pořádku.

Pro případné dokazovaní splnění výše uvedených podmínek před finančním úřadem vřele doporučujeme uchovat ideálně např. fotografii či podrobně popsanou objednávku.

Z pohledu příjemce je takový dar považován za bezúplatný příjem osvobozený od daně z příjmů.

Mezi oblíbené daňově uznatelné reklamní předměty (při splnění podmínek viz výše) patří:

- kvalitní čokolády a bonboniéry

- kuchyňské oleje

- medy

- nealkoholická piva

- trička

- deštníky

- drobná elektronika

- kancelářské potřeby

- tichá vína (červená, bílá, růžová i jinak barevná)

Naopak si dejte pozor na:

- šumivá vína (sekt, Prosecco)

- pivo a jiné alkoholické nápoje

- tabákové výrobky

- poukázky na námi nabízené zboží či služby

Změna u tichého vína od 1. 1. 2024

V důsledku daňových změn bude od roku 2024 tiché víno považováno za daňově neuznatelný náklad. Rok 2023 je tedy posledním, kdy můžete svým obchodním partnerům z daňového hlediska výhodně darovat tiché víno jakožto reklamní předmět.

Dary pro zaměstnance

Pozor, u obdarování zaměstnanců platí jiná pravidla!

Pokud zaměstnavatel neúčtuje podle zvláštního právního předpisu (kolektivní smlouva, vnitřní předpis zaměstnavatele atp.) a věc není možné považovat za pracovní pomůcku zaměstnance, bude každý dar poskytnutý zaměstnanci nedaňovým nákladem zaměstnavatele, protože neslouží pro ekonomickou činnost podniku – bez ohledu na označení nebo hodnotu.

Daňově uznatelné tedy budou pouze dary zaměstnancům, které lze považovat za pracovní pomůcky a jejich hodnota nepřesahuje 500 Kč (nemusí přitom být označeny např. logem a podobně).

Jestliže se nejedná o případ uvedený v § 6 odst. 9 písm. d) zákona o daních u příjmů (tzn. knihy, příspěvek na kulturní či sportovní akce, příspěvek na rekreaci do 20 000 Kč/rok za 1 zaměstnance), bude tento dar součástí odvodů ze mzdy na daň z příjmů, zdravotní a sociální pojištění.

S klidným srdcem tak můžete zaměstnancům darovat např. potištěná trička, čepice či pracovní obuv, drobnou elektroniku (sluchátka, USB flash disk), kalendáře a jiné kancelářské potřeby atp.

Praktické příklady zdanění darů

#1 Tiché víno

Plátce DPH nakoupil tichá červená vína v hodnotě 200 Kč vč. DPH za kus a k nim dárkové taštičky v hodnotě 40 Kč vč. DPH za kus. Dárkové taštičky opařil samolepkami s firemním logem. Část rozdá významným obchodním partnerům a zbytek věnuje svým zaměstnancům jako vánoční dárek.

- Část pro obchodní partnery: nárok na odpočet DPH + daňově uznatelný náklad (od roku 2024 již bude nedaňový)

- Část pro zaměstnance: nárok na odpočet DPH + daňově neuznatelný náklad

Z částky 240 Kč bude každému obdarovanému zaměstnanci v rámci mzdy odvedena daň z příjmů, sociální i zdravotní pojištění.

#2 Kalendáře

Plátce DPH nechal vytisknout nové kalendáře označené logem firmy v ceně 400 Kč bez DPH za kus. Část rozdá svým obchodním partnerům a část zaměstnancům jako vánoční dárek:

- Část pro obchodní partnery: nárok na odpočet DPH + daňově uznatelný náklad

- Část pro zaměstnance: nárok na odpočet DPH + daňově uznatelný náklad

Kalendář lze považovat za pracovní pomůcku, zaměstnanci tedy nemusí kalendáře dodanit ve mzdě.

#3 Dárkové koše

Plátce DPH k Vánocům pořídil pro své klienty dárkové koše s potravinami v hodnotě 1 000 Kč bez DPH za kus a pro zaměstnance v hodnotě 500 Kč bez DPH. Nechal je opatřit logem firmy.

- Koše pro klienty: bez nároku na odpočet DPH + daňově neuznatelný náklad

- Koše pro zaměstnance: nárok na odpočet DPH + daňově neuznatelný náklad

Z hodnoty dárkového koše bude zaměstnanci ve mzdě odvedena daň z příjmů, sociální i zdravotní pojištění.

Nelamte si hlavu s daněmi

Přenechte administrativu odborníkům a věnujte se naplno svému podnikání. Obraťte se na nás a pomůžeme vám nejen s otázkami okolo zdanění darů a reklamních předmětů. Poradíme si s kompletním vedením účetnictví, mzdovou agendou, reporty i digitalizací dokladů.

Ekonomika firmy na jednom místě a digitálně

Získejte více času na rozvoj svého podnikání a předběhněte konkurenci.

Účetnictví a reporting

Vyměňte šanony za propojený online účetní ekosystém včetně reportů na míru. Pomůžeme s implementací i vedením účetnictví, nebo doplníme vaši interní účtárnu.

Mzdy a personalistika

Digitalizujte mzdové účetnictví, docházky i tvorbu a podpisy pracovních smluv. Zpracování mezd pak nechte na nás – nebo budeme spolupracovat s vaším interním payroll týmem.

Poradenství a daně

Neztrácejte čas googlováním! Zeptejte se našich odborníků nejen na účetnictví a daně. Poradíme také, jak se zbavit papírování, zefektivnit procesy nebo vyměnit ERP. Jsme tu pro vás.

Rozhodněte se pro změnu. My najdeme řešení

Propojujeme externí a interní účetnictví

Zkombinujte výhody interní účtárny a outsourcingu. Získáte nonstop přehled a nižší náklady. Jak to funguje?

• Účetnictví: Sdílíte doklady online. Aplikace automaticky vytěží obsah a zaúčtuje je. Faktury schvalujete elektronicky včetně doplnění metadat (zakázky/střediska/činnosti).

• Mzdy a HR: Personální agendu od nástupů po docházky spravujete v online portálu. Informace automaticky putují do nástroje pro zpracování mezd.

My se postaráme o správnost účtování, reporting a spolehlivé fungování vašeho digitálního ekosystému.

Digitalizujeme korporáty i start-upy

Administrativa není jen nuda, ale taky černá díra na peníze. Své o tom ví velcí i malí. Díky digitalizaci a aplikacím v cloudu:

• významně snížíte náklady na zpracování mezd a účetnictví;

• zjednodušíte a vyjasníte interní procesy;

• máte více času na práci, která vás baví.

Technologie vás při růstu nenechají ve štychu – na dvojnásobný počet faktur nebo mezd nepotřebujete dvakrát tolik účetních.

Rozjedeme to rychleji, než byste čekali!

Digitalizace začíná výběrem a nastavením chytrých nástrojů, které vám ušetří čas i peníze.

1. Na úvodní schůzce probereme vše důležité.

2. Propojíte nás s kompetentní osobou z vaší firmy.

3. Implementace proběhne během 14 dnů až 1 měsíce.

Pokud stojí za to nejdřív upravit některé interní procesy, na rovinu vám to řekneme. Nenecháme vás vyhodit peníze oknem.