Zmeny v oblasti minimálna mzdy a mzdových zvýhodnení 2021

Minimálna mzda pre rok 2021 predstavuje 623€. Pre jednu odpracovanú hodinu je to 3,58€ pri pracovnom čase 40 hod/týždenne. V roku 2020 bola minimálna mzda na úrovni 580 € a hodinová mzda bola vo výške 3,333 €. V čistom vyjadrení nová suma minimálnej mzdy na rok 2021 bude predstavovať 508,45 € mesačne, čo je nárast oproti čistej minimálnej mzde v roku 2020 o 31,71 € mesačne.

Tabuľka podľa koeficientov minimálnej mzdy pre jednotlivé typy úväzkov

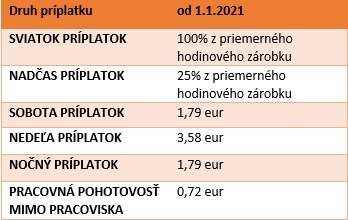

Mzdové zvýhodnenie za prácu v sobotu, v nedeľu, vo sviatok, v noci a práca nadčas v roku 2021

Novelou Zákonníka práce platnou od 1.1.2021 sa mení spôsob vyplácania príplatkov, ktoré sa do roku 2020 vyplácali ako percentuálne vyjadrenie minimálnej mzdy. Od roku 2021 sa stanovuje vyplácanie mzdových zvýhodnení pevnou čiastkou, ktorá bude vychádzať z minimálnej mzdy schválenej na rok 2021 t. j. zo 623 eur.

Nový výpočet minimálnej mzdy pre rok 2021

Minimálna mzda sa môže stanoviť podľa vzorca pre určenie výšky minimálnej mzdy od roku 2021. Ak nastane situácia, že sa zástupcovia zamestnávateľov a zástupcovia zamestnancov nedohodnú do 15. júla na novej výške mzdy pre nadchádzajúci rok, rozhodnutie o novej výške minimálnej mzdy bude spadať pod rokovanie tripartity s termínom 31. augusta. Ak ani v tripartite nedôjde k dohode, nová výška minimálnej mzdy sa určí ako 60 % priemernej mesačnej nominálnej mzdy zamestnanca v hospodárstve Slovenskej republiky zverejnenej Štatistickým úradom Slovenskej republiky za kalendárny rok, ktorý 2 roky predchádza kalendárnemu roku, na ktorý sa určuje suma mesačnej minimálnej mzdy (zverejňuje sa v marci). Minimálna mzda na rok 2021 tak môže byť vypočítaná ako 60 % priemernej mzdy zistenej za rok 2020. Suma takto určenej minimálnej mzdy bude zaokrúhlená na celé eurá nahor.

Zmeny v daňovej oblasti a nezdaniteľných častiach základu dane

Daň z príjmov – sadzby dane 2021

• 19 % zo základu dane, ktorý nepresiahne sumu 37 981,94 € (t. j. 176,8-násobok sumy platného životného minima),

• 25 % zo základu dane, ktorý presiahne sumu 37 981,94 €(t. j. 176,8-násobok sumy platného životného minima),

• preddavky na daň z príjmov zo zdaniteľnej mzdy, ktoré počas roka zráža a odvádza zamestnávateľ z miezd svojich zamestnancov sa počítajú nasledovnými sadzbami:

– 19 % do zdaniteľnej sumy (zdaniteľnej mzdy) 3 165,16 €

– 25 % nad zdaniteľnú sumu (zdaniteľnú mzdu) 3 165,16 €

• pri zrážkovej dani (§ 43) je sadzba dane 19 % bez ohľadu na výšku príjmu.

Nezdaniteľná časť na daňovníka 2021

Nezdaniteľná časť základu dane na daňovníka závisí od výšky životného minima, ale aj od základu dane daňovníka. Ak je v roku 2021 základ dane:

• rovný alebo nižší ako 92,8-násobok sumy platného životného minima (t. j. rovný alebo nižší ako 19 936,22 €), výška ročnej nezdaniteľnej časti základu dane na daňovníka zodpovedá čiastke 4 511,43 € (výška mesačnej nezdaniteľnej časti základu dane je 375,95 €),

• vyšší ako 92,8-násobok sumy platného životného minima (t. j. vyšší ako 19 936,22 €), výšku ročnej nezdaniteľnej časti základu dane na daňovníka vypočítame ako rozdiel 44,2-násobku platného životného minima (9 495,49 €) a ¼ základu dane (v prípade, ak je výsledok rovný alebo menší ako nula, výška nezdaniteľnej časti základu dane na daňovníka je nula).

Nezdaniteľnú časť základu dane na daňovníka si zamestnanci môžu uplatniť mesačne vo výške 375,95 €, ak u svojho zamestnávateľa podpísali Vyhlásenie na zdanenie príjmov fyzických osôb zo závislej činnosti. V prípade, ak má zamestnanec viac zamestnávateľov, túto nezdaniteľnú časť si môžu uplatniť iba u jedného z nich. V ostatných prípadoch sa nezdaniteľná časť základu dane uplatňuje ročne po skončení zdaňovacieho obdobia, a to buď v ročnom zúčtovaní dane alebo v daňovom priznaní.

Nezdaniteľná časť na manželku (manžela) v roku 2021

Pri posudzovaní výšky nezdaniteľnej časti základu dane na manželku (manžela) vychádzame z hranice, ktorá predstavuje 176,8-násobok životného minima, t. j. 37 981,94€.

Ak základ dane daňovníka nepresiahol výšku 37 981,94 €, nezdaniteľná časť základu dane na manželku (manžela) bude:

• 4 124,74 € – vlastný príjem manželky (manžela),

Ak základ dane daňovníka presiahol výšku 37 981,94 €, nezdaniteľná časť základu dane na manželku (manžela) bude:

• 13 620,22 – ¼ základu dane daňovníka, ak manželka (manžel) nedosiahla žiadny vlastný príjem,

• 13 620,22 – [¼ základu dane daňovníka – vlastný príjem manželky (manžela)], ak manželka (manžel) dosiahla vlastný príjem.

• Ak je výsledok rovný alebo nižší ako nula, nezdaniteľná časť základu dane na manželku (manžela) bude 0,00 €.

Nezdaniteľná čiastka na kúpeľnú starostlivosť, posledný krát v roku 2020

– Základ dane sa môže znížiť o sumu preukázateľne zaplatených úhrad služieb v prírodných liečebných kúpeľoch a kúpeľných liečebniach, a to najviac do výšky 50 €.

– Daňovník si môže uplatniť ďalších 50 eur z preukázateľne zaplatených úhrad aj za manželku a 50 € na každé vyživované dieťa, ak sa títo spolu s ním zúčastnili kúpeľnej starostlivosti. Uvedenú nezdaniteľnú časť základu dane si môže uplatniť len jeden z týchto daňovníkov.

– Na základe novely zákona o dani z príjmov od roku 2021 si nebude možné uplatniť vyššie spomínanú nezdaniteľnú časť na kúpeľnú starostlivosť. Posledný krát si ju zamestnanec môže uplatniť v Ročnom zúčtovaní za rok 2020. V prípade, že sa daňovník zúčastnil kúpeľov na prelome rokov 2020 a 2021, NČZD na kúpele si bude môcť ešte uplatniť v Ročnom zúčtovaní za rok 2020.

Vyhlásenie na zdanenie príjmov

V roku 2020 sa uzákonila zmena, kedy nie je potrebné s každým zamestnancom podpisovať nové Vyhlásenie k NČZD. Táto skutočnosť platí aj pre rok 2021. V roku 2021, tak bude potrebné získať podpísané vyhlásenie len u takých zamestnancov, ktorí si napríklad v roku 2020 neuplatňovali nezdaniteľnú časť základu dane alebo daňový bonus na dieťa a v roku 2021 už majú záujem o uplatnenie. Ďalšou skupinou zamestnancov, ktorí by mali doručiť vyhlásenie na rok 2021 sú zamestnanci, ktorí sa v priebehu roka 2020 stali poberateľmi dôchodku (starobného dôchodku, vyrovnávacieho príplatku alebo predčasného starobného dôchodku zo sociálneho poistenia, starobného dôchodkového sporenia alebo dôchodku zo zahraničného povinného poistenia rovnakého druhu, alebo výsluhového dôchodku alebo obdobného dôchodku zo zahraničia na začiatku zdaňovacieho obdobia). Dôchodca, ktorý má priznaný dôchodok k 1. januáru totiž nemá nárok na nezdaniteľnú časť základu dane, vo svojom vyhlásení teda uvedie krížik len v bode II. 2. riadok.

Paušálne výdavky

V roku 2021 sú naďalej 60 % z príjmov SZČO, max. 20 000 €/rok (bez ohľadu na počet mesiacov podnikania).

Daňový bonus

Daňový bonus na dieťa sa každým rokom upravuje na základe zmeny životného minima. Dňa 2.12.2020 bola schválená novela zákona o dani z príjmov, ktorej predmetom bola aj zmena v oblasti daňového bonusu. Hlavnou zmenou je zvýšenie sumy daňového bonusu pre deti od 6 do 15 rokov veku. Zmeny v uplatňovaní daňového bonusu budú platiť od 1.7.2021

Daňový bonus platný do 30.6.2021:

• 46,44 € na jedno dieťa vo veku do 6 rokov

• 23,22 € na jedno dieťa vo veku od 6 rokov

Daňový bonus platný od 1.7.2021 do 31.12.2021

• 46,44 € na jedno dieťa vo veku do 6 rokov

• 39,47 eur na jedno dieťa vo veku od 6 rokov veku do 15 rokov veku

• 23,22 € na jedno dieťa vo veku od 15 rokov

Ročná suma daňového bonusu:

• Dieťa do 6 rokov veku – ročný daňový bonus vo výške 557,28 eur

• Dieťa od 6 do 15 rokov veku – ročný daňový bonus vo výške 376,14 eur

• Dieťa nad 15 rokov veku – ročný daňový bonus vo výške 278,64 eur

Daňovník si môže uplatniť daňový bonus na každé vyživované dieťa žijúce s ním v domácnosti. Podmienkou pre uplatnenie daňového bonusu je dosiahnutie aspoň polovice minimálnej mzdy v hrubom.

Daňovník si daňový bonus na dieťa môže uplatňovať po dobu povinnej školskej dochádzky a následne po dobu, kedy sa dieťa pripravuje na výkon budúceho povolania dennou formou štúdia na vysokej škole.

Daňový bonus je možné uplatniť aj počas prázdnin, kedy dieťa prechádza zo ZŠ na SŠ. V prípade prechodu dieťaťa zo SŠ na VŠ sa daňový bonus rovnako môže uplatňovať aj počas prázdnin najdlhšie do 31.8.2020. Opätovne sa môže daňový bonus uplatniť až po zápise do prvého ročníka na VŠ.

Pri prechode z 1. stupňa VŠ na 2. stupeň VŠ sa daňový bonus posledný krát uplatní za mesiac, kedy dieťa zložilo štátnu skúšku.

Daňový bonus na dieťa je možné uplatňovať maximálne do dovŕšenia 26. roku veku.

Trinásty a štrnásty plat v roku 2021

Od 1.1.2021 sa upravuje § 118 ods. 4 Zákonníka práce a 13. plat (letný) a 14. plat (zimný) sa bude považovať za zdaniteľný príjem. Znamená to, že tento príjem už nebude od roku 2021 oslobodený od dane tak, ako to bolo doteraz. Zimný plat, ktorý zamestnávateľ, ktorý vyplatí svojim zamestnancom do 31.12.2020 bude posledným, ktorý bude od dane oslobodený. Letný a zimný plat bude od roku 2021 podliehať aj odvodom na zdravotné a sociálne poistenie. Od 1.1.2021 sa nebude 13. a 14. plat uvádzať ani ako samostatná položka na mzdovom liste.

Rekreácia zamestnancov a rekreačné poukazy

Zamestnávateľovi, ktorý zamestnáva viac ako 49 zamestnancov vzniká opäť v roku 2021 zákonná povinnosť preplatiť svojim zamestnancom výdavky spojené s rekreáciou na území Slovenskej republiky.

V prípade, že zamestnávateľ evidoval za rok 2020 priemerný evidenčný počet 49 zamestnancov a viac, má povinnosť po predložení žiadosti od svojho zamestnanca o rekreáciu, preplatiť jeho výdavky spojené s touto rekreáciou. V prípade, že v roku 2020 zamestnávateľ nezamestnával 49 zamestnancov, nevzťahuje sa na neho táto povinnosť. Je však na báze dobrovoľnosti aj u takejto malej spoločnosti daný postup uplatniť.

Podmienkou preplatenia oprávnených výdavkov na rekreáciu zamestnanca je, že musia obsahovať dve prenocovania na území Slovenska, v pobytových balíkoch môžu byť zahrnuté aj stravovacie a iné služby. Zákon ustanovuje zamestnávateľovi povinnosť prispieť nielen na rekreáciu zamestnanca, ale i na rekreáciu celej rodiny zamestnanca. Oprávnenými výdavkami na rekreáciu, ktoré je zamestnávateľ povinný zamestnancovi preplatiť, sú aj preukázané výdavky zamestnanca na manžela/manželku, dieťa zamestnanca a inú osobu žijúcu so zamestnancom v spoločnej domácnosti, ktorí sa so zamestnancom zúčastňujú na rekreácii. Zamestnanec môže tiež za oprávnené výdavky na rekreáciu považovať i organizované viacdenné aktivity a zotavovacie podujatia počas školských prázdnin na území Slovenskej republiky pre svoje dieťa. Výdavok na rekreáciu je možné uhradiť rekreačnými poukazmi alebo z vlastných finančných zdrojov zamestnanca. V prípade, že bude pobytový balík uhradený z finančných zdrojov zamestnanca je potrebné, aby zamestnanec predložil do 30 dní od skončenia rekreácie účtovné doklady s označením jeho mena. Zamestnávateľ následne preplatí oprávnené výdavky zamestnanca na rekreáciu. Po doložení dokladov, faktúra, pokladničný doklad, z ktorých je jasné, že výdavky boli hradené zamestnancom, je možné pristúpiť k procesu preplatenia týchto výdavkov zamestnávateľom. O úhradu výdavkov na rekreáciu môže požiadať len ten zamestnanec, ktorého pracovný pomer ku dňu začatia rekreácie trvá najmenej 24 mesiacov.

Príspevok bude vo výške 55 % oprávnených nákladov, maximálne však do 275 € ročne (pri plnom úväzku), zvyšných 45 % si dopláca zamestnanec. Napríklad, ak zamestnanec vynaloží na rekreáciu 500 a viac € ročne, zamestnávateľ mu prispeje maximálnou sumou 275 €. Ak zamestnanec vynaloží na dovolenku nižšiu sumu, zamestnávateľ mu na ňu poskytne príspevok vo výške 55 % oprávnených výdavkov. Ak má zamestnanec kratší pracovný čas, maximálna možná ročná suma príspevku sa pomerne kráti podľa dohodnutého kratšieho pracovného času zamestnanca. Ak zamestnanec pracuje u dvoch zamestnávateľov súčasne a u obidvoch spĺňa ustanovené podmienky na poskytnutie príspevku na rekreáciu, môže si tento príspevok uplatniť len u jedného z nich.

Zamestnávateľ poskytne príspevok na rekreáciu na žiadosť zamestnanca. Nárok na preplatenie výdavkov spojených s rekreáciou na území Slovenska majú aj zamestnanci, ktorí sú na materskej dovolenke a rodičovskej dovolenke.

Sociálne a zdravotné poistenie rok 2021 a vybrané zmeny

Maximálny vymeriavací základ na zdravotné poistenie nie je stanovený. Okrem maximálneho vymeriavacieho základu pre dividendy a to 60 0780 €. Minimálny preddavok pri samoplatiteľovi a SZČO je stanovený z vymeriavacieho základu 506,50 €, mesačný preddavok na ZP je teda 70,91 €.

Maximálny vymeriavací základ sociálneho poistenia 7 091 €, okrem úrazového poistenia, ktoré maximálny vymeriavací základ stanovený nemá.

Odvody zamestnávateľa od 1.1.2021

* Úrazové poistenie nemá stanovený maximálny vymeriavací základ. Pre ilustráciu sme ho vypočítali zo sumy maximálneho vymeriavacieho základu stanoveného pre ostatné druhy sociálneho poistenia. Úrazové poistenie môžeme vypočítať aj z vyššieho vymeriavacieho základu.

V prípade, že by bol zamestnanec zdravotne postihnutý, sadzba zdravotného poistenia sa zníži o polovicu, tzn. na 5 % za zamestnávateľa a 2 % za zamestnanca.

Odvodová úľava pre dlhodobo nezamestnaných

V roku 2021 si budú môcť zamestnávatelia uplatniť odvodovú úľavu pri platení poistného. Zamestnávateľ môže zamestnať osobu, ktorá bola evidovaná na úrade práce najmenej 12 mesiacov alebo 6 mesiacov, ak ide o najmenej rozvinuté okresy.

Podmienkou odvodovej úľavy, je dodržanie hraničnej výšky príjmu. Pre rok 2021 je táto hranica nastavená na čiastku 731,64 eur. Maximálna výška dosiahnutého príjmu rovnako platí pre zamestnanca, ktorý bude pracovať na skrátený úväzok. Odvodovú úľavu je možné využiť maximálne 12 kalendárnych mesiacov počas trvania pracovného pomeru. Ďalšími podmienkami je, že sociálna poisťovňa neeviduje pohľadávku voči zamestnávateľovi a kvôli prijatiu daného zamestnanca neznížila počet aktívnych zamestnancov.

Nemocenské dávky a náhrada príjmu pri PN zamestnanca

Maximálna suma náhrady príjmu počas dočasnej pracovnej neschopnosti (PN) zamestnanca (vyplácanej zamestnávateľom) bude od 1.1.2021 vo výške:

• 53,8520 € za prvé tri dni dočasnej pracovnej neschopnosti (PN),

• 276,4403 € za ďalších sedem dní dočasnej pracovnej neschopnosti (PN).

Zamestnávateľ, tak zaplatí zamestnancovi počas prvých 10 dní PN v roku 2021 najviac 330,29€. Maximálny denný vymeriavací základ pre výpočet náhrady príjmu PN je 71,8027 €.

Životné minimu od 1.1.2021 do 30.6.2021 predstavuje sumu 214,83 €

Od 1.1.2021 sa zvýšia aj maximálne sumy ostatných nemocenských dávok

Maximálny denný vymeriavací základ zo Sociálnej poisťovne je vo výške 71,8027 € a používa sa aj pri výpočte ostatných nemocenských dávok.

Maximálna suma (najviac za 10 dní) ošetrovného bude od 1.1.2021 vo výške 395 €.

Maximálna suma materského bude od 1.1.2021 vo výške:

• 1669,50 € v 31 dňovom mesiaci,

• 1615,60 € v 30 dňovom mesiaci,

Rodičovský príspevok

Výška rodičovského príspevku, ktorý je vyplácaný z Úradu práce sociálnych vecí a rodiny:

• 275,90 € mesačne dostane vyplatené ten rodič, ktorý na dané dieťa nepoberal materské

• 378,10 € mesačne dostane vyplatené ten rodič, ktorý na dané dieťa poberal materské.

Príspevok na starostlivosť podľa zákona č. 561/2008 nebol zmenený, a teda je i naďalej vo výške 280 €.

Tehotenská dávka a Tehotenské štipendium od 1.4.2021

Na tehotenskú dávku má nárok tehotná poistenkyňa, ak v posledných 2 rokoch pred začatím 27. týždňa tehotenstva bola poistená minimálne 270 dní. Poistenkyňa, ktorá má nárok na tehotenské, bude dávka vyplácaná od 27. týždňa tehotenstva až do pôrodu. Výška tehotenského sa vypočíta ako 15 % denného VZ alebo pravdepodobného denného VZ. Minimálna výška dávky je v 30 dňovom mesiaci 215,50 eur.

Tehotenské štipendium sa bude vyplácať študentkám od 27. týždňa tehotenstva až do pôrodu. Výška štipendia je 200 eur. O štipendium musí študentka písomne požiadať svoju vysokú školu a následne musí túto žiadosť schváliť rektor vysokej školy.

Na tehotenské štipendium má rovnako nárok plnoletá žiačka strednej školy v rovnakej výške 200 eur.

Ostatné vybrané zmeny v zákonníku práce

Úprava nároku na dovolenku

Zamestnanec, ktorý do konca príslušného kalendárneho roka dovŕši najmenej 33 rokov veku a trvale sa stará o dieťa má nárok na základnú výmeru dovolenky 5 týždňov. V praxi stále nie je presne zadefinované, čo znamená pojem trvalá starostlivosť o dieťa. Od roku 2021 sa navrhuje uviesť presné pomenovanie tohto pojmu v novele Zákonníka práce nasledovne: „Zamestnanec trvale sa starajúci o dieťa je zamestnanec, ktorý sa osobne stará o vlastné dieťa vrátane striedavej osobnej starostlivosti obidvoch rodičov podľa osobitného predpisu, a zamestnanec, ktorý sa osobne stará o dieťa zverené mu do starostlivosti nahrádzajúcej starostlivosť rodičov na základe rozhodnutia príslušného orgánu podľa osobitného predpisu. Toto postavenie má zamestnanec odo dňa, keď zamestnávateľovi písomne oznámil trvalú starostlivosť o dieťa“. Znamená to, že nárok na 5 týždňov dovolenky vznikne tomu zamestnancovi odo dňa, kedy sa začal trvalo starať o dieťa a túto skutočnosť písomne preukázal zamestnávateľovi. V prípade, že sa zamestnancovi narodilo dieťa počas roka vznikne mu nárok na 4 týždne + pomerná časť z 5 týždňa dovolenky.

Stravovanie zamestnancov

Dlho sa diskutovalo o zmenách v poskytovaní stravovania zamestnancom. Od 1.3.2021 by mal mať zamestnanec na výber medzi stravným lístkom a finančným príspevkom na stravovanie. Toto právo budú mať len tí zamestnanci, ktorí nemajú zabezpečené stravovanie vo vlastnom stravovacom zariadení alebo v inom stravovacom zariadení. Zamestnávateľovi vniknú nasledovné povinnosti:

• stanoví lehotu, počas ktorej si zamestnanci môžu vybrať spôsob stravovania,

• určí postup v prípade, že si zamestnanec do stanovenej lehoty nevyberie spôsob stravovania,

• určí minimálnu dobu, počas ktorej nebude môcť výber zmeniť, najviac 24 mesiacov,

Pri poskytnutí finančného príspevku na stravovanie bude zamestnávateľ povinný poskytnúť aj príspevok na stravovanie zo sociálneho fondu.

Zmeny v skúšobnej dobe

Momentálne sa podľa Zákonníka práce skúšobná doba predlžuje o čas prekážok v práci na strane zamestnanca. Po novom sa navrhuje, že skúšobná doba sa predlžuje o čas celodenných prekážok v práci na strane zamestnanca, ktoré vznikli počas dohodnutej skúšobnej doby. Predĺžila by sa tak, len o čas celodenných prekážok v práci na strane zamestnanca, ktorá bola v dobe pôvodne dohodnutej skúšobnej doby.

Zmeny v zamestnávaní študentov na DOBPŠ

Zamestnávateľ mohol uzatvoriť dohodu o brigádnickej práci študenta len v takom prípade, že má štatút študenta strednej alebo vysokej školy dennou formou. Navrhuje sa zaviesť v Zákonníku práce zachovanie štatútu žiaka alebo študenta do 31. októbra. Študent, ktorý ukončí štúdium a plánuje v ňom pokračovať, bude môcť počas letných prázdnin pokračovať v brigáde na základe DOBPŠ. To znamená, že sa na neho bude vzťahovať výnimka z platenia poistného na dôchodkové poistenie do výšky 200 eur aj počas letných prázdnin.

Ekonomika firmy na jednom místě a digitálně

Získejte více času na rozvoj svého podnikání a předběhněte konkurenci.

Účetnictví a reporting

Vyměňte šanony za propojený online účetní ekosystém včetně reportů na míru. Pomůžeme s implementací i vedením účetnictví, nebo doplníme vaši interní účtárnu.

Mzdy a personalistika

Digitalizujte mzdové účetnictví, docházky i tvorbu a podpisy pracovních smluv. Zpracování mezd pak nechte na nás – nebo budeme spolupracovat s vaším interním payroll týmem.

Poradenství a daně

Neztrácejte čas googlováním! Zeptejte se našich odborníků nejen na účetnictví a daně. Poradíme také, jak se zbavit papírování, zefektivnit procesy nebo vyměnit ERP. Jsme tu pro vás.

Rozhodněte se pro změnu. My najdeme řešení

Propojujeme externí a interní účetnictví

Zkombinujte výhody interní účtárny a outsourcingu. Získáte nonstop přehled a nižší náklady. Jak to funguje?

• Účetnictví: Sdílíte doklady online. Aplikace automaticky vytěží obsah a zaúčtuje je. Faktury schvalujete elektronicky včetně doplnění metadat (zakázky/střediska/činnosti).

• Mzdy a HR: Personální agendu od nástupů po docházky spravujete v online portálu. Informace automaticky putují do nástroje pro zpracování mezd.

My se postaráme o správnost účtování, reporting a spolehlivé fungování vašeho digitálního ekosystému.

Digitalizujeme korporáty i start-upy

Administrativa není jen nuda, ale taky černá díra na peníze. Své o tom ví velcí i malí. Díky digitalizaci a aplikacím v cloudu:

• významně snížíte náklady na zpracování mezd a účetnictví;

• zjednodušíte a vyjasníte interní procesy;

• máte více času na práci, která vás baví.

Technologie vás při růstu nenechají ve štychu – na dvojnásobný počet faktur nebo mezd nepotřebujete dvakrát tolik účetních.

Rozjedeme to rychleji, než byste čekali!

Digitalizace začíná výběrem a nastavením chytrých nástrojů, které vám ušetří čas i peníze.

1. Na úvodní schůzce probereme vše důležité.

2. Propojíte nás s kompetentní osobou z vaší firmy.

3. Implementace proběhne během 14 dnů až 1 měsíce.

Pokud stojí za to nejdřív upravit některé interní procesy, na rovinu vám to řekneme. Nenecháme vás vyhodit peníze oknem.